索罗斯在狙击英镑、东南亚金融危机中是如何获利的?其实索罗斯只是看到必然后果的顺势套利交易,如此而已。

货币攻击的历史可以追溯到19世纪末和20世纪初金本位时期。当时全球资本高度流动,某国一旦传出政治经济负面消息,就常常发生投资者对其黄金储备进行攻击的现象。金本位制度相对稳定、调节机制较为完善以及各国全力干预,才使投机者偃旗息鼓。

1980年代以来,金融全球化加快发展,交易技术不断进步,衍生品市场日益繁荣,货币攻击呈现出新特征。

当代货币攻击是立体攻击。国际炒家在货币、外汇、股票和金融衍生品市场同时对一种货币发动进攻,使固定汇率制度崩溃,炒家从金融动荡中牟取暴利。当代货币攻击主要沿以下路线展开:

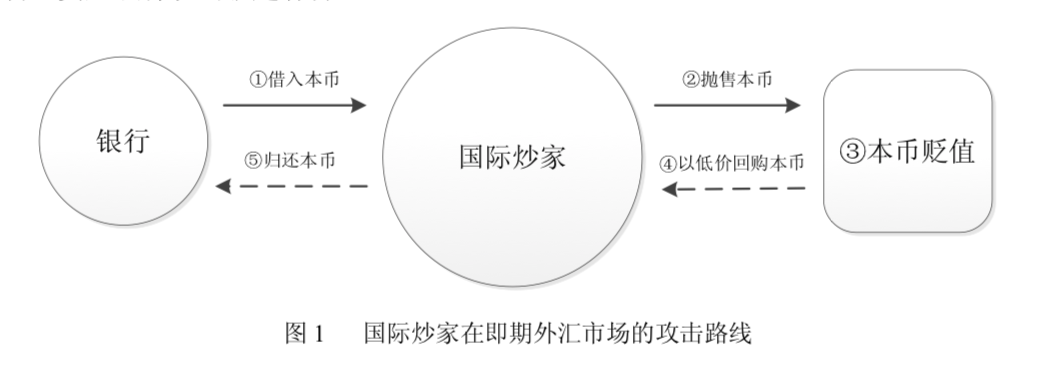

即期市场卖空本币

如图1所示,国际炒家先借入本币。本币来源主要包括本国货币市场、国际金融市场(离岸市场)、抛售本国股票或者债券。国际炒家会采取渐近的方式逐步吸入,以防止短期借入大量本币导致持有本币成本上升。直到手中握有足够多的本币,再对本币进行集中抛售,打压本币汇率。

炒家还注意抛售时机选择,往往在本国经济金融的负面消息传出之时对本币进行抛售,或者散布负面消息的谣言,带动其他投资者进行效仿。

一旦本币贬值,炒家就以低价购回本币进行偿还,本币汇率价差扣除借款所需利息,就是炒家的利润。

上述过程中,炒家能够获取本币是攻击的关键。如果非居民能够更容易地在本国货币市场上获得本币,或者本币国际化程度更高,非居民更容易从离岸金融市场上获取本币,抑或非居民能够更方便地持有本国股票债券及出售,实施该种攻击就越容易。

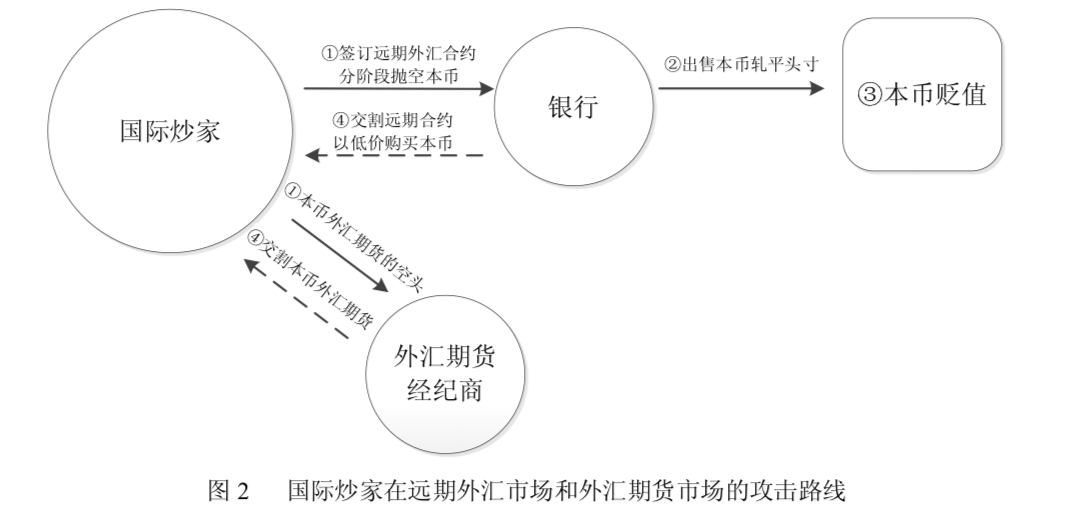

远期外汇市场抛售本币

如图 2 所示,国际炒家在远期外汇市场上出售所攻击货币的远期合约,如果远期合约到期之日所攻击货币贬值,交割合约国际炒家就可获利。

远期抛售本币将使本币远期汇率下跌,同时,也将对本币即期汇率形成打压。银行预计到未来要大量买入本币,就会在即期外汇市场上出售本币换取美元来轧平头寸,以便届时履约;投资者观察到远期本币贬值,也会在即期外汇市场上借入本币,通过抛售本币兑换成美元,待远期合约到期之日用较少的美元就换回履约所需的本币,以此套利。

银行和投资者抛售本币的行为都会导致本币即期汇率贬值。这种进攻方式对国际炒家而言,可谓高风险高收益。

从远期合约签订日到履约日之间,炒家无需真正交易就能形成对本币的攻击,成本极低。但如果到期日本币没有贬值反而升值,炒家也面临损失的风险。

因此,在操作手法上,炒家会逐步订立大量履约期不同的远期合约,尽管不能确保每笔合约都获利,只要本币汇率大方向是朝贬值的方向变动的,炒家就可以在总体上获利。

此外,在签订远期外汇合约的同时,国际炒家还可以利用本币外汇期货合约的空头、买入本币看跌期权等,待本币贬值之时交割合约获利。

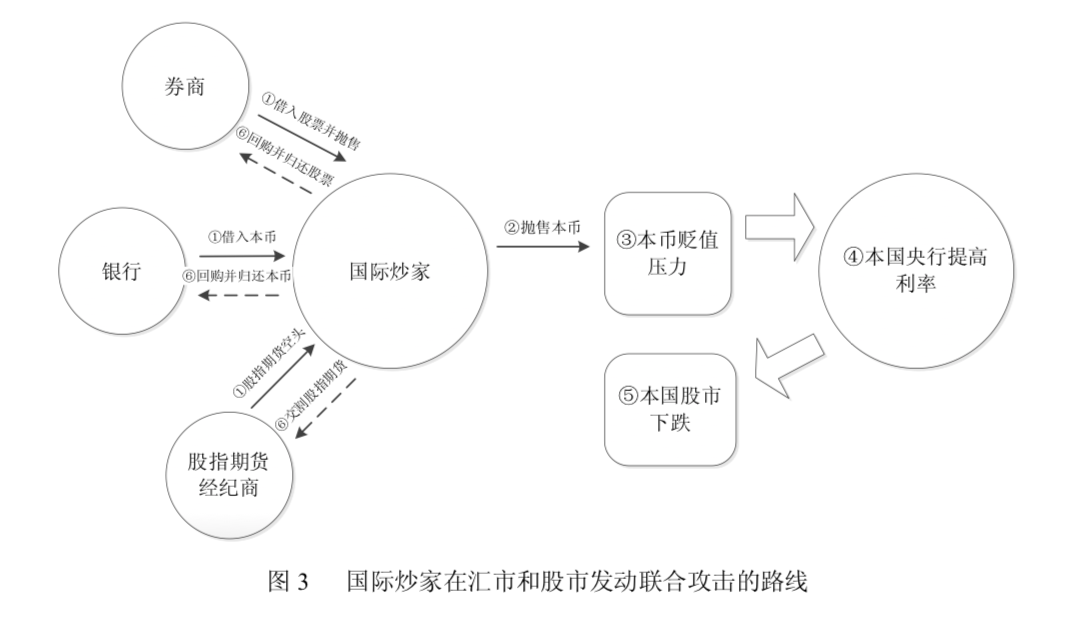

汇市股市联合攻击

如图3所示,国际炒家在即期外汇市场上卖空本币的同时,卖空股票、积累股指期货的空头头寸。央行为了限制炒家获取本币,一般采取提高短期利率的方式来抬升炒家的资金成本。利率上升会对股市形成打压,股市下跌后,炒家就可以通过低价购回股票和交割股指期货来获利。

在实际操作中,国际炒家往往是以上两种或者三种方法一起使用。这样立体攻击的方式充分利用了利率、汇率、股票、股指期货之间的联动关系,保证可以赚取高收益。如果被攻击的货币贬值,炒家可以在外汇市场获利;如果被攻击的货币没有贬值,在这过程中由于央行保卫汇率等因素,短期利率上升对股市形成打压,炒家也可以从股市上获利。

当然,现实中炒家的操作手法可能更加复杂。但有证据表明,国际炒家在发动攻击时 确曾使用基于上述三种路线的攻击方式。

索罗斯在其著作中曾谈到:“如果你把一般的投资组合看成是扁平或者二维的,我们的投资组合则更像建筑物。我们建立一个三维的空间,用基本股票作为抵押来扩大杠杆。我们用 1000 美元至少可以买进 5 万美元的长期债券。我们卖空股票或者债券,即借入股票或者债券待其价格下跌时再买入。我们也操作外汇或者股指的头寸,多空都有。这样创造出一个由风险和获利机会组成的立体结构”

以上就是索罗斯套利模式解析,欢迎交流转发关注。